Langfristig haben sich europäische High-Yield-Anleihen besser entwickelt als US-Titel: Das gilt über drei, fünf, zehn und 20 Jahre. Dabei waren High-Yield-Anleihen aus Europa und den USA ähnlich volatil. Die volatilitätsbereinigten Renditen waren im Euroraum also kontinuierlich höher (Abbildung 10). .

Abbildung 10: Vergangenheitserträge europäischer und amerikanischer High-Yield-Anleihen (in US-Dollar)

| |

3 Jahre |

5 Jahre |

10 Jahre |

20 Jahre |

Europa (abgesichert in US-Dollar)

Ertrag

Volatilität

|

2,88%

7,34%

|

5,09%

9,23%

|

5,33%

7,12%

|

7,87%

9,77%

|

| Volatilitätsbereinigter Ertrag |

0,39 |

0,55 |

0,75 |

0,81 |

USA

Ertrag

Volatilität

|

1,72%

8,36%

|

4,08%

9,35%

|

4,30%

7,59%

|

6,49%

9,11%

|

| Volatilitätsbereinigter Ertrag |

0,21 |

0,44 |

0,57 |

0,71 |

Quelle: Bloomberg. Europa (abgesichert in US-Dollar) = ICE BofA European Currency High Yield Index (HP00), Gesamtertrag, abgesichert in US-Dollar. USA = Bloomberg US High Yield Total Return Index. Volatilität = annualisierte Volatilität der Monats-erträge. Volatilitätsbereinigter Ertrag = Ertrag/Volatilität. Auf Basis von Monatsdaten bis Januar 2024. Die Wertentwicklung der Vergangenheit ist keine Garantie für künftige Erträge. Man kann nicht direkt in einen Index investieren.

Auch im Vergleich zu europäischen Aktien ist die Langfristperformance europäischer High-Yield-Anleihen attraktiv, obwohl sie zuletzt hinter ihnen zurückblieben. In den letzten 20 Jahren waren die Erträge europäischer High-Yield-Anleihen ähnlich hoch wie die europäischer Aktien, aber bei weniger Volatilität (Abbildung 11).

Abbildung 11: Vergangenheitserträge europäischer High-Yield-Anleihen und Aktien

| |

3 Jahre |

5 Jahre |

10 Jahre |

20 Jahre |

Europäische High-Yield-Anleihen

Ertrag

Volatilität

|

1,01%

7,37%

|

2,82

9,22%

|

3,52%

7,14%

|

6,62%

9,93%

|

| Volatilitätsbereinigter Ertrag |

0,14 |

0,31 |

0,49 |

0,67 |

Europäische Aktien

Ertrag

Volatilität

|

9,88%

13,97%

|

8,89%

15,88%

|

7,14%

14,08%

|

7,05%

14,28%

|

| Volatilitätsbereinigter Ertrag |

0,71 |

0,56 |

0,51 |

0,49 |

Quelle: Bloomberg. Europäische High-Yield-Anleihen = Gesamtertrag des ICE BofA European Currency High Yield Index (HP00). Europäische Aktien = Bruttoertrag des EuroStoxx 600 Return Index (SXXGR). Volatilität = annualisierte Volatilität der Monats-ertrDie Wäge. Volatilitätsberertentwicklung der Vereinigter Ertrgangenheit ist kag = Ertrag/Veine Garantie für künfolatilität. Auf Basis von Monatsdaten bis Ftige Erträge. Man kann nicht direbruar 2024 (Stand 16. Fekt in einen Index invest.

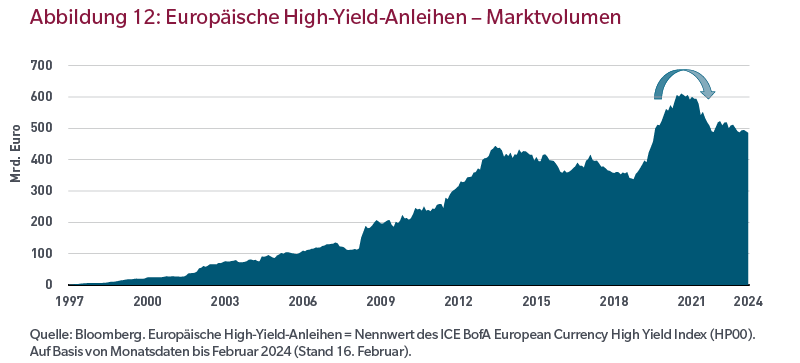

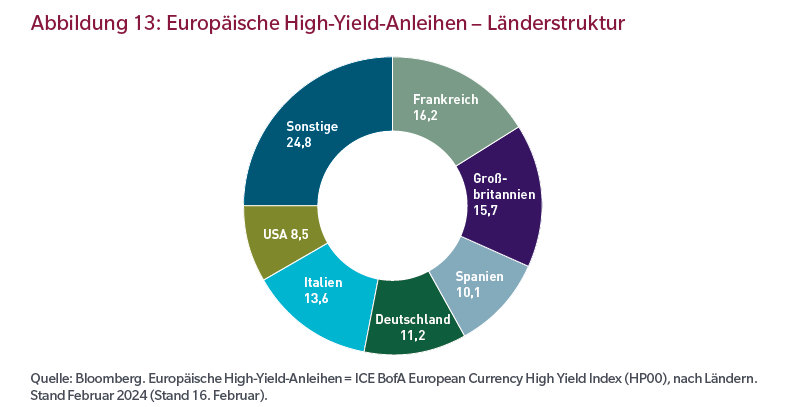

Die Markttechnik ist für europäische High-Yield-Anleihen ebenfalls gut: Hinzu kommt, dass das Markt-volumen seit COVID aufgrund eines geringeren Angebots geschrumpft ist (Abbildung 12). Wir glauben, dass die Markttechnik von dieser Knappheit profitiert. Außerdem ist der Markt stark nach Ländern diversifiziert, sodass die Länderrisiken handhabbar erscheinen (Abbildung 13).